對二甲苯(PX)產能面臨過剩

作為PTA的直接原料,PX價格波動對PTA價格的影響最為直接。PX雖然用途較廣,但其總量近90%是用來生產PTA,而且屬于一種近十幾年才被大量使用的石化產品,其受產能及下游產品波動的影響比較大。2004年以后,隨著我國化纖需求的大量增長,PTA產能放大,帶動了對PX的需求。而PTA生產設備的建設周期比PX短,且投資相對較小,使PX產能有一些滯后,我國PX需求對進口的依賴度較大,2007年、2008年我國PX自給率僅56.9%、51.7%。

為改變這種供給不足的格局,我國在2007-2008年間批準開工建設大量PX項目,這些項目在今年下半年陸續投產,包括:上海石化(60萬噸/年)、中海油的惠州裝置(80萬噸/年)、福佳大化(70萬噸/年)、福建煉化(70萬噸/年)和中石油烏魯木齊的芳烴裝置(100萬噸/年)。上述項目合計有380萬噸產能,目前除烏魯木齊項目外,其余四個項目已經投入商業化運營。這樣算來到今年年底,我國將有826萬噸PX產能,而我國2008年的表觀消費量僅有657萬噸,意味著我國PX供需格局將在一年之內由供給不足轉為產能過剩。9月份,隨著上海石化及福佳大化的順利投產,供給過剩的格局直接引發PX暴跌,PX(FOB韓國)報價由7月份的1100美元/噸下跌到9月30日的839美元/噸。

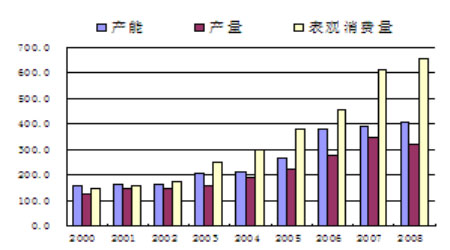

圖11:PX產能、產量、表觀消費量圖

圖為PX產能、產量、表觀消費量圖。(圖片來源:廣發期貨)

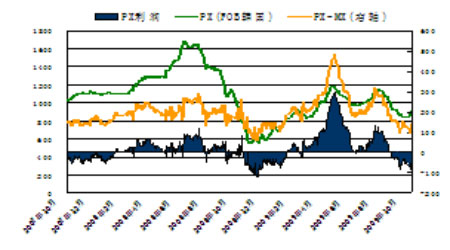

圖12:PX利潤行情圖

圖為PX利潤行情圖。(圖片來源:廣發期貨)

根據目前通行的生產工藝估算,PX每噸售價比MX高180美元方能保證不出現虧損。如此算來,在9月下旬,按國際市場價格估算,PX就出現了虧損。為應對PX價格下滑,中國市場產能擴充的局面,我國長期以來的主要PX供應廠商下調了生產設備的開工率。據悉,日本、韓國的部分企業已將前期PX的開工率由80-90%下調至70%,而且科威特新增83萬噸年產能的PX項目也有推遲投產運營時間的意向。我國目前PX月進口量約為25-35萬噸,而已有日本企業表示,未來將削減對中國市場的供貨。由此估計,在未來幾個月內,將可能出現PX進口縮減、既有設備開工率下調的狀況,如此,PX價格有望回升。而且,我們預計,第四季度原油價格將繼續上漲,這將通過成本支撐傳導至PX價格環節,從近兩周的國際市場PX報價看,似乎已有止跌企穩的態勢,所以我們認為第四季度PX的價格下跌的可能性較小,并有可能隨原油上漲出現小幅回升。